Valencia Bienes Raices

Porque Nosotros SI somos diferentes...

Valencia Bienes Raices

Porque Nosotros SI somos diferentes...

En nuestro BLOG conseguirás siempre información importante, util e interesante del medio inmobiliario

Mostrando artículos por etiqueta: reformas

Los costes adicionales que pueden surgir al hacer reformas en los que no habías caído

Los costes adicionales que pueden surgir al hacer reformas en los que no habías caído

Desde un aumento de la factura de la luz hasta arreglar desperfectos o pintar

10 Marzo 2025, 17:35

Al hacer una reforma, se suele contar con un estudio que se encarga de todo para que no haya sustos, y para que el presupuesto del que disponemos (y que deberíamos acordar antes con el profesional elegido) alcance para completar la obra. En todo caso, cuando se hacen reformas en casa, hay costes añadidos en los que puede que no hayas caído y que es fundamental que tengas en cuenta para que no te pillen por sorpresa y, así, dispongas de un pequeño remanente, que nunca debería ser menor a 500 euros, para poder afrontarlos. En este artículo, te contamos cuáles son algunos de los costes adicionales en reformas más importantes.

- En una reforma integral, la factura de la luz va a encarecerse

- Guarda algo de presupuesto para pagar una buena limpieza tras la reforma

- Reserva dinero para pequeños remates o desperfectos en los días o semanas posteriores

- Para repintar los pequeños desconchones también vas a necesitar apartar unos euros

En una reforma integral, la factura de la luz va a encarecerse

¡Ojo aquí! Si estás haciendo una reforma integral, que, con toda seguridad, se va a prolongar durante al menos un par de meses deberás tener en cuenta que la factura de la luz será mayor. Habrá diferentes herramientas enchufadas y, seguramente, profesionales de diferentes oficios trabajando a la vez. En resumen, aunque sea uno de esos gastos secundarios, tenlo en cuenta y, así, no te pillará por sorpresa.

Guarda algo de presupuesto para pagar una buena limpieza tras la reforma

Los que alguna vez han limpiado su casa tras una reforma convendrán que es algo que no volverían a hacer. Nuestro consejo: reserva un poco del presupuesto para contratar a alguien que dedique varias horas a limpiar la casa. En las estanterías, dentro de los muebles de la cocina, incluso en las cortinas o en la ropa de la cama, te sorprenderías de dónde se puede llegar a acumular el polvo. Si la reforma es parcial, procura mantener siempre las puertas cerradas y limpia cada día cuando se vayan los obreros. Si es una reforma integral, desde ya te recomendamos que reserves como mínimo 300 euros para una buena limpieza que, además, debería incluir mandar al tinte alfombras o fundas de almohadones, que, por muy bien que hayas tratado de tapar, es probable que hayan cogido mucho polvo.

Reserva dinero para pequeños remates o desperfectos en los días o semanas posteriores

Tras una reforma, a veces pasan cosas (la mayoría mínimas) para la que siempre es buena idea reservar algo de dinero. Una de ellas, por ejemplo, tiene que ver con pequeños desperfectos que se producen con el ajetreo constante de gente. Puede ser que el profesional que haga la reforma se encargue de ellas (o quizá no porque suceden una vez finalizada la reforma y quizá no son achacables a un trabajo mal hecho). Por ejemplo, pomos que, de repente, se estropean con tantas aperturas; incluso alguna puerta que se ha salido de su guía. Sí, son cosas mínimas, pero, si ocurren, vas a necesitar encontrar a alguien que te las arregle bien.

Para repintar los pequeños desconchones también vas a necesitar apartar unos euros

En una reforma habrá lugares, como la escalera (si vives en un chalé) o los pasillos (si vives en un piso), que sufrirán de lo suyo durante la reforma. Rozaduras, desconchones, cada día, durante meses, desfilarán por ellos los obreros con sus herramientas y es inevitable que se manchen. Es una buena idea que reserves algo de dinero para repintarlos cuando la reforma esté lista. Aunque sólo sea para arreglar pequeños desperfectos en la carpintería y dar una mano de pintura a las paredes, que, incluso, es algo que puedes hacer tú mismo, vas a necesitar no menos de 50-60 euros para comprar pintura, plásticos o cinta carrocera y rodillos.

(Fuente idealista.com 11032025)

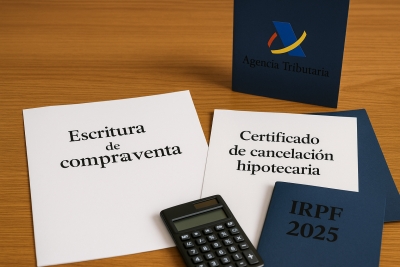

Hacienda niega sistemáticamente incluir las reformas en el precio de la casa a la hora de vender

Hacienda niega sistemáticamente incluir las reformas en el precio de la casa a la hora de vender

A la hora de vender una vivienda, el vendedor puede pagar menos de IRPF por la ganancia patrimonial si ha hecho reformas en la casa, pero hay que documentarlas bien a ojos de Hacienda

A la hora de vender una vivienda, el propietario puede añadir el coste de la reforma al precio de lo que le costó el inmueble para calcular la ganancia patrimonial y el pago de la plusvalía en el IRPF, pero recientemente Hacienda ha adoptado una nueva línea tributaria: negar sistemáticamente que esta posibilidad se la pueda aplicar el propietario y está realizando miles de comprobaciones de los últimos ejercicios, con lo que bloquea la posibilidad de incorporar el coste de la reforma al precio de compra y así reducir el pago del IRPF.

Para la Dirección General de Tributos las mejoras que pueden computarse en el valor de compra del inmueble (y pagar menos impuestos) son aquellas renovaciones que han mejorado las calidades de la casa, como puede ser una reforma integral. Pero fuentes consultadas por Idealista News reconocen que se rechazan sistemáticamente todos los recursos. “Da la sensación que ni se miran la documentación, sistemáticamente rechazan cualquier intento del contribuyente de explicar el detalle de la reforma”, según un fiscalista con clientes afectados por esta nueva política tributaria. El resultado es demoledor: los propietarios que vendan una vivienda tendrían que asumir el coste de la reforma sin poder sumarla al precio de compra para el cálculo de la ganancia patrimonial. Esto podría afectar a las viviendas en alquiler cuyos propietarios pueden decidir no reformarlas dado que no podrán descontarse esa reforma en caso de que vendan la casa.

El Tribunal Económico-Administrativo Central (TEAC), en una resolución de 25-9-2023 (00/00946/2020), recuerda la doctrina que sostiene desde hace años la Dirección General de Tributos sobre qué son obras de reparación y conservación y qué son obras de mejora. Y es que sólo estas últimas aumentarán el valor de adquisición del inmueble, de tal manera que, en una futura venta, la plusvalía a pagar en el IRPF será menor. José María Salcedo, socio director de Salcedo Tax Litigation, hace un repaso al respecto.

Recordamos que la ganancia patrimonial tributa a tipo fijo según el importe (19%, 21%, 23% o 26%) y que se calcula por la diferencia entre el valor de adquisición o compra y el de transmisión o venta de una vivienda. José María Salcedo subraya que cuanto mayor sea el valor de adquisición, menor será la ganancia patrimonial y, por tanto, mayor el ahorro fiscal en el IRPF.

- Qué se considera una inversión y mejoras en la vivienda para conseguir una rebaja fiscal en el IRPF

- Cómo actuar para que Hacienda dé por buenas las reformas en la casa

- Cómo reclamar en caso de que Hacienda exija devolver el beneficio fiscal

- Estas son las obras de mejora que Hacienda no deja aplicar en el IRPF

Qué se considera una inversión y mejoras en la vivienda para conseguir una rebaja fiscal en el IRPF

La Administración tributaria viene considerando una inversión y mejoras de la vivienda lo que ha ido dictaminando el Instituto de Contabilidad y Auditoría de Cuentas (ICAC), lo que, a ojos de Salcedo, es un error porque iguala a los contribuyentes con los empresarios o comerciantes. Según Hacienda, “las ampliaciones o mejoras deben entenderse como auténticas inversiones que redunden en un aumento de la vida útil o habitabilidad del inmueble, o en un aumento de la extensión o capacidad en otro tipo de bienes, tal y como se considera en el ámbito del Plan General Contable, siendo tan solo estos costes en mejoras o ampliaciones del inmovilizado los que deben considerarse, en el ámbito del IRPF, como mayor importe del valor de adquisición”.

En este sentido, el TEAC en su resolución del 26 de septiembre de este año permite considerar como obras de inversión y mejora las que, según la Ley del IVA, se consideren obras de rehabilitación y puedan aplicar el tipo reducido del 10% previsto en dicha ley.

Así, se admitirían como inversiones y mejoras las siguientes obras:

- Obras de rehabilitación en que más del 50% del coste total del proyecto se corresponda con obras de consolidación o tratamiento de elementos estructurales, fachadas, cubiertas o con obras análogas o conexas a las de rehabilitación.

- Obras cuyo importe total exceda del 25% del precio de adquisición de la edificación (si se efectuó en los dos años anteriores al inicio de las obras de rehabilitación), o del valor de mercado de la edificación antes de su rehabilitación, descontando en ambos casos el valor del suelo.

- Obras de adecuación estructural que garanticen la estabilidad del inmueble. Por ejemplo, obras de adecuación de la cimentación, así como las que afecten o consistan en el tratamiento de pilares o forjados; las de ampliación de la superficie construida, sobre y bajo rasante; las de reconstrucción de fachadas y patios interiores; las de instalación de elementos elevadores, incluidos los destinados a salvar barreras arquitectónicas para su uso por discapacitados. El socio director de Salcedo Tax Litigation recuerda que para Hacienda únicamente la ampliación de la vivienda que aumente la superficie habitable se considera merecedor del referido tratamiento; las obras de reforma interior de una vivienda no se consideran construcción.

- Obras conexas a las de rehabilitación: se consideran las obras de albañilería, fontanería y carpintería destinadas a la mejora y adecuación de cerramientos, instalaciones eléctricas, agua y climatización y protección contra incendios, y las obras de rehabilitación energética.

Cómo actuar para que Hacienda dé por buenas las reformas en la casa

El principal consejo para demostrar ante Hacienda que las obras realizadas pueden reducir la ganancia patrimonial es mediante las pruebas. El contribuyente debe tener bien atadas las pruebas que acrediten que las obras de reforma de la vivienda y hacerlo en el momento en que se están ejecutando las obras. “No hay que dejar para el momento en que Hacienda les notifique el inicio del procedimiento de comprobación todo el trabajo de acreditar gasto por gasto lo que es reparación y lo que es inversión o mejora”, señala Salcedo.

Por ello, hay que documentar bien las obras mediante presupuestos y proyectos oportunamente desglosados, y en los que se incida en el carácter innovador de tales obras, en comparación con el estado originario del inmueble.

Hay que evitar además conceptos genéricos en las facturas y presupuestos, tratando de describir en qué medida los trabajos realizados sobre el inmueble mejoran la situación inicial, y la productividad del inmueble en comparación con la existente antes del inicio de las obras.

Por último, cuando se lleven a cabo obras que consistan en demoler previamente la tabiquería existente, reorganizando totalmente las estancias y dependencias inicialmente existentes, dicho carácter innovador y de mejora deberá centrarse, por ejemplo, en el incremento del número de habitaciones, de cuartos de baño o, incluso en la construcción de espacios antes inexistentes (por ejemplo, una cocina, si antes no existía), o en la ampliación de superficies de estancias concretas respecto a la inicial (baños más grandes, cocina más grande).

En la medida en que se reorganicen los espacios inicialmente existentes, mejorando sus prestaciones, el incremento de superficie en estancias como, por ejemplo, la cocina, o los cuartos de baño, podrá ser prueba de la reconstrucción de tales espacios, más que de su mera reforma, que sería gasto de conservación y reparación.

“En cuanto a las fotografías que muestren “el antes y el después” deben ser muy concretas y referirse a las concretas partidas del presupuesto, haciendo ver la innovación o mejora que se produce. Esas fotografías, como ha declarado el TEAC en resolución dictada en septiembre de 2023, deben tener un gran detalle y mostrar el resultado de las obras realizadas con claridad, incluso para alguien que no conozca el inmueble”, sostiene el socio director de Salcedo Tax Litigation.

Cómo reclamar en caso de que Hacienda exija devolver el beneficio fiscal

Una vez iniciado el procedimiento de comprobación de lo pagado en el IRPF por parte de Hacienda, el vendedor de la vivienda reformada tendrá un plazo de alegaciones para tratar de convencer a la Agencia Tributaria de que no dicte liquidación.

Si a pesar de ello se dicta liquidación ésta se podrá recurrir en reposición, ante la misma AEAT, o acudiendo directamente al Tribunal Económico-Administrativo Regional (TEAR) competente. Si la reclamación ante el TEAR fuera desestimada, el contribuyente podrá ya acudir a los Tribunales Superiores de Justicia.

Durante todo el proceso se puede aportar pruebas que acrediten el carácter innovador y de mejora de las obras realizadas, o que rebatan lo afirmado por la Administración.

“Es importante tener en cuenta que el recurso contra la liquidación no suspende la obligación de pago de la deuda. Por tanto, además de recurrir habrá que pagar la deuda, solicitar su aplazamiento o fraccionamiento, o pedir su suspensión ofreciendo una garantía (aval o hipoteca inmobiliaria). Así se evita que la deuda entre en apremio y se incremente en un 20%, a pesar de estar recurriendo”, aconseja José María Salcedo.

Estas son las obras de mejora que Hacienda no deja aplicar en el IRPF

Hacienda se remite al artículo 13 del Reglamento del IRPF, que considera gastos de conservación y reparación «los efectuados regularmente con la finalidad de mantener el uso normal de los bienes materiales, como el pintado, revoco o arreglo de instalaciones.» Y también, «Los de sustitución de elementos, como instalaciones de calefacción, ascensor, puertas de seguridad u otros.»

La Dirección General de Tributos considera desde hace tiempo que constituyen gastos de reparación y conservación, entre otros, las obras de sustitución del cuadro antiguo de electricidad, la sustitución de ventanas antiguas, la sustitución de tuberías antiguas y de grifería, el alicatado y solado del cuarto de baño y cocina, la sustitución del parquet desgastado y la colocación de nuevo rodapié, la reparación de puertas, pintura, retirada de escombros a vertedero y limpieza final de la oficina, etc. Así lo expresa en resoluciones de 29-12-99 9-12-09 y 2-3-10).

La instalación de calefacción, ascensor, puertas de seguridad y otros, donde no existían, constituye una inversión o mejora y no un gasto deducible. Además, cuando el inmueble cuente con instalación de calefacción, ascensor, puertas de seguridad, pero sea preciso sustituirlos, por razones de mantenimiento del uso normal, estas sustituciones no son mejora, sino gasto deducible. Así lo expresa en resoluciones de Tributos del 10-10-02 y 30-9-08.

En definitiva, estas obras no aumentan el valor del inmueble, con lo que no se puede reducir la ganancia patrimonial en el IRPF.

(fuente idealista.com 26 Septiembre 2024 )

© Copyright 2026 Valencia Bienes Raices (VBR)

Desarrollo y Programación Ing. Marisol Castiñeiras C.

por VBR